前回の記事では、企業が買収する「理由」について説明しましたが、本記事ではどのようなビジネス上の「戦略」に基づいてM&Aが行われるのかを見ていきます。

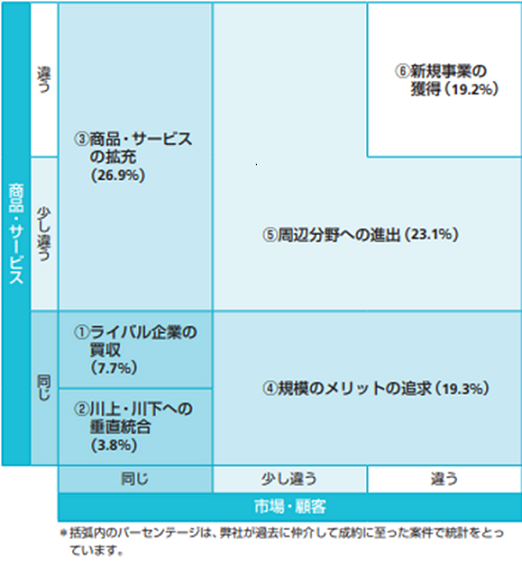

買収対象会社の「商品・サービス」および「市場・顧客」がそれぞれ自社と同じか異なるかによって、買収戦略は以下の6つに分類することができます。

買収戦略①ライバル企業の買収

同業で営業上の競合先となっているライバル企業と経営統合して、経営を効率化するための買収です。ライバル企業とは、つまり「商品・サービス」も「市場・顧客」も同じ会社ということです。

間接部門を統合することなどでコスト削減がはかれるので、シナジーは出しやすいといえます。

しかし、ライバル企業とのM&Aは買収される側の心理的抵抗があり、そもそも売り手のオーナー社長が嫌がることがあります。オーナー社長が売却したとしても、幹部社員や社員が辞めたり、士気が落ちたりするというリスクもあります。

また、買い手は基本的には事業に対するノウハウはもっているので、売り手の顧客だけがほしいということになり、そのような場合は、営業権の評価がつきにくく、買い手からいい条件提示が出てこないことが多くなります。

一般的にM&Aは同業よりも、異業種の買い手のほうがいい条件をつけがちです。それは、買い手がもっていないノウハウやビジネスモデルに対して価値がつくためです。

したがって、同業ライバル企業同士のM&Aは、シナジーはあるものの、売り手サイドの心理的抵抗があったり、また条件提示が低くなったりする傾向があり、検討されるケースは多いものの実際に成立するのはそれほど多くはありません。

買収戦略②川上・川下への垂直統合

業界内において「川上」または「川下」にある会社とM&Aをすることを「垂直統合」といいます。

原料仕入れ、開発の方向を川上といい、製造、物流を経て、より最終顧客に近いマーケティング、販売の方向を川下といいます。

つまり、「川上企業への垂直統合」とは、仕入れ先(候補)や業務委託先(候補)の買収であり、一方、「川下への垂直統合」とは、販売先(候補)の買収です。

垂直統合によって業界内部での支配力を強め、商品の仕入れ先または販売先の利益を自社グループ内に取り込むことができます。

垂直統合のM&Aは、市場での取引よりも、企業(グループ)内での取引のほうにメリットがある場合に起こります。市場取引では、最適な価格と数量で仕入れられないなどの種々の「取引コスト」が発生することがあるためです。

ただし、垂直統合されてしまった会社は、市場競争にさらされる脅威がなくなり、企業努力をするインセンティブが弱まるなどのデメリットが生じることがあります。

垂直統合のM&Aを行う場合には、メリットとデメリットを慎重に検討する必要があります。

買収戦略③商品・サービスの拡充

自社の既存顧客に提供できる商材(商品・サービス)をもつ会社の買収です。

相手方がもつ商材を自社の顧客に提供し、反対に自社の商材を相手方の顧客に販売するという、いわゆる「クロスセリング」ができる場合もあります。

ここで主に働く効果を「範囲の経済」といいます。

「範囲の経済」とは、あるひとつの会社が商材のラインナップを増やすことによって、経営資源を共有し、それによりコストが下がったり、生産性が上がったりして、別々の会社がそれぞれ個々の商材を扱うよりも利益率が上がることをいいます。

たとえば、同じ営業マンが2つの商品を同時に売り歩いたり、広告を共同で行ったりして営業・マーケティングが効率化し、売上増や利益率アップをもたらします。

ただし、ここで注意すべきは、本当に市場・顧客が同じかということと、仮に市場・顧客が同じだったとしても、お客さんがこれまで使っていた商品・サービスからスイッチしてくれるかということです。

じつは買い手と売り手の顧客の市場は微妙に違うことや、顧客の側で商品・サービスにスイッチング・コストが発生して、顧客にはリーチできても自社の商材に乗り換えてもらえないといったことが往々にして起こります。

したがって、この分野のM&Aは買収したはいいものの、じつはシナジーがなかったとなるリスクがあり、事前のマーケットの見極めが非常に重要になります。

買収戦略④規模のメリットの追求

自社と異なる商圏(エリア)や顧客ベースをもっている同業の買収です。

間接コストや仕入れコスト削減によるシナジーが出やすいという特徴があります。

最もわかりやすい例は、同じ「商品・サービス」を提供している他地域の会社を買収するというものです。

あるいは、顧客の業界が違ったり(たとえば、自社の顧客と異なる特定の業界の顧客をもっている会社)、顧客の規模が違ったりする(たとえば、自社の顧客は大手企業が中心で、売り手企業の顧客は中小企業が中心)会社の買収もそうです。

ここで主に働くのは「規模の経済」です。

「規模の経済」とは、商材の生産量を増やしたときに平均コストが下がることをいいます。

つまり、売上は単純に「1+1が2」になるだけですが、管理部門の統合や共同仕入れなどにより、コストは「1+1が2未満」になり利益率が上がります。

したがって、通常規模のメリットで生じるシナジーは、コストシナジーであって、売上シナジーではありません(シナジーの詳細については、改めて別記事で解説したいと思います)。

先ほどの「商品・サービスの拡充」による相乗効果はやってみないとわからない面も多々ありますが、規模のメリット追求によるコスト削減はある程度あらかじめ計算できます。

したがって、「規模のメリットの追求」のほうが、「商品・サービスの拡充」のための買収よりリスクは低いといえます。

買収戦略⑤周辺分野への進出

市場や商材は完全には重なっていませんが、事業領域を広げていくために行う買収です。

このカテゴリーのM&Aは、買い手の事業の周辺分野ではあっても、「市場・顧客」も「商品・サービス」も厳密には違う会社の買収になるので、一見シナジーがあるように思えても、直接のシナジーをすぐに出すのは難しいので注意が必要です。

シナジーを創出するには、中長期的に、買い手と売り手のビジネスの溝を埋めるようなビジネスを自らつくっていくか、さらなる買収を進めていく必要があります。

買収戦略⑥新規事業の獲得

現状のビジネスでは、今後大きな成長が期待できない場合、第二、第三の事業の柱をつくっていくために、新規事業を買収するケースです。

人口減少時代の日本においては今後成長が見込まれる業界というのは限られているため、既存事業の売上成長に陰りが見え始めたときに、新規事業の買収を検討しだす会社が増えます。

新規事業の買収では、経営手法、人材活用、企業文化の導入により相乗効果を生むことができるかもしれませんが、事業上の直接のシナジーは求めることができません。

別途シナジーに関する記事で改めて述べたいと思いますが、M&Aはシナジーがなければならないということはありません。シナジーを求めるかどうかは戦略上の問題ということになります。

また、投資会社・ファンドによる買収もここに含まれます。

ファンドや投資会社などのいわゆる「ファイナンシャル・バイヤー」は、買収した会社を将来株式上場させるか、あるいは再度売却してキャピタルゲインを得ることが目的です。

したがって、ファイナンシャル・バイヤーは買収前に、将来の上場や転売の可能性を厳しく評価します(ちなみに、経営戦略に基づきシナジーを求めて買収する事業会社のことを、ファイナンシャル・バイヤーと対比して、「ストラテジック・バイヤー」といいます)。